#Comissió Fiscal

DEDUCIBILIDAD DE LA RETRIBUCIÓN DE ADMINISTRADORES: la sentencia de la Audiencia Nacional de 16 de febrero de 2022 marca un nuevo hito en favor del contribuyente

La deducibilidad del gasto de las retribuciones a los administradores en el Impuesto sobre Sociedades (IS, en adelante) es una cuestión altamente controvertida y ha generado una alta lLa deducibilidad del gasto de las retribuciones a los administradores en el Impuesto sobre Sociedades (IS, en adelante) es una cuestión altamente controvertida y ha generado una alta litigiosidad desde que en 1988 el Tribunal Supremo sentara en el ámbito laboral la doctrina del doble vínculo con la conocida sentencia como Caso Huarte; y posteriormente, en Sentencia de 13 de noviembre de 2008 (en adelante, Caso Mahou) se calificase como liberalidades las retribuciones por funciones de dirección de un administrador cuando en los estatutos sociales se establecía que dicho cargo era gratuito. Ahora, una nueva Sentencia de la Audiencia Nacional de 16 de febrero de 2022, da la razón al contribuyente y considera que los gastos de retribución de administradores son deducibles, pese a no estar aprobados en Estatutos.

Antecedentes: 2008-2021

Los efectos de calificar como liberalidad la retribución de los administradores suponía la no deducibilidad del gasto, y por lo tanto la necesidad de hacer una corrección en la base imponible del impuesto que se traducía en una mayor tributación, que no podía recuperarse en el tiempo.

Ante la litigiosidad que se derivaba de dicha interpretación, la Dirección General de Tributos emitió un Informe de 12 de marzo de 2009, en el que se concluía que la retribución de los administradores era un gasto deducible, si esta estaba contemplada en los estatutos aun cuando no se cumpliera de forma escrupulosa con todos los requisitos establecidos en la normativa mercantil.

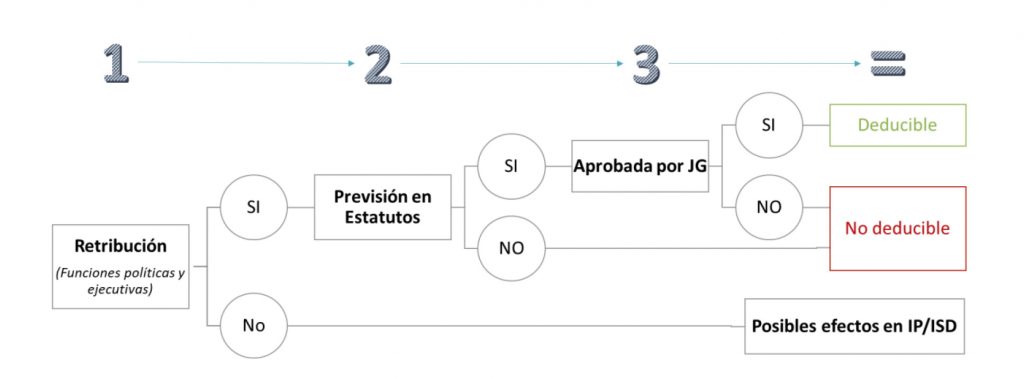

Entretanto, entró en vigor el Texto Refundido de la Ley de Sociedades de Capital (LSC, en adelante); que establece la presunción de gratuidad del cargo (salvo en entidades cotizadas) o, en su caso, tras contemplarse la retribución en estatutos, la obligatoriedad de aprobación en Junta General de Socios del importe máximo y el acuerdo, en su caso, del Consejo de Administración aprobando el reparto de los fondos previamente dotados en Junta General.

Asimismo, mediante la aprobación de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, se modificó aquella y se previó de forma explícita que la retribución de los administradores no podría considerarse como liberalidad. Ante tal modificación, que a juicio de la mayor parte de la doctrina únicamente podía interpretarse como la voluntad del legislador de que las retribuciones de administradores fueran consideradas como gastos deducibles, la Agencia Tributaria pasó a considerarlas gasto ilícito si no se cumplía con todos los requisitos contemplados en la LSC, también considerado como no deducible y con exactamente los mismos inconvenientes y efectos prácticos.

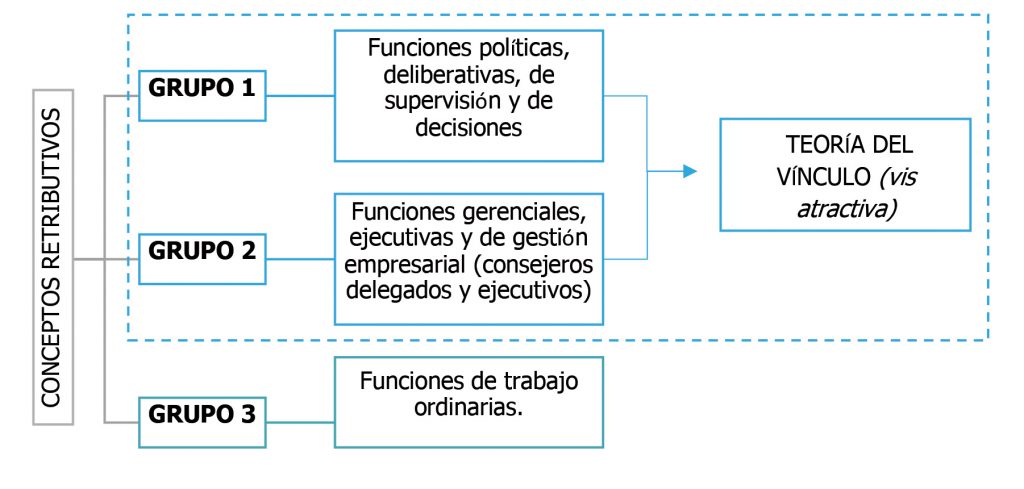

En sentido similar, si bien distinguiendo las funciones gerenciales de las ordinarias de una relación laboral, el Tribunal Económico Administrativo Central sentaba doctrina vinculante para los órganos de la Administración Tributaria en Resoluciones de 17 de julio de 2019 y 8 de octubre de 2020, al establecer que:

- Para que la retribución de administradores, tanto por funciones propias del cargo de administrador, como por funciones de alta dirección sea gasto deducible, se debe cumplir escrupulosamente la legislación mercantil.

- En el caso de relaciones laborales ordinarias, no es necesario que estén contemplados en Estatutos dichas retribuciones, siendo un gasto deducible.

Las funciones de los grupos 1 y 2 quedarían subsumidas a la relación mercantil, salvo prueba en contrario, que corresponderá al contribuyente, puesto que la frontera entre unas y otras resulta extremadamente difusa, en la práctica, la actividad probatoria se demuestra imposible. Por lo que, Las funciones de los grupos 1 y 2 quedarían subsumidas a la relación mercantil, salvo prueba en contrario, que corresponderá al contribuyente, puesto que la frontera entre unas y otras resulta extremadamente difusa, en la práctica, la actividad probatoria se demuestra imposible. Por lo que, por aplicación de la teoría del vínculo, para que dichas retribuciones resulten deducibles, debe establecerse previsión estatutaria y acuerdo de la Junta General según lo detallado en la legislación mercantil (LSC).

El nuevo criterio sentado por la Audiencia Nacional

Ahora, la Sala Segunda de la Audiencia Nacional en Sentencia de 16 de febrero de 2022 (rec. 703/2018), considera la deducibilidad de los gastos de los administradores aun cuando no se prevea que dicho cargo será remunerado en los estatutos, pero este haya sido aprobado por la Junta General de Socios y no se haya impugnado en el plazo de un año (plazo de caducidad de la acción de impugnación) por parte de los socios minoritarios.

En el supuesto planteado, los socios mayoritarios de una sociedad aprueban una retribución en favor de los administradores de aquella para los ejercicios 2011, 2012 y 2013, que son a su vez sociedades participadas por ellos, cuando los estatutos prevén la gratuidad del cargo. Los socios minoritarios acuden a la jurisdicción mercantil, alegando un conflicto de intereses de aquellos y el contenido de los estatutos, puesto que al no preverse la retribución del cargo y no tratarse de sociedades cotizadas, estos se deben entender como gratuitos; resultando que los tribunales mercantiles fallan a favor de los socios minoritarios y declaran el acuerdo de 2011 impugnado, pero no los demás, puesto que no lo habían sido.

Llegado el procedimiento de Inspección tributaria ante los órganos de la Agencia Estatal de la Administración Tributaria, esta los considera, como venía haciendo, un gasto no deducible y procede al ajuste en la Base Imponible del impuesto y, además, lo extrapola a los ejercicios 2012 y 2013, en los que considera que se produce identidad de hechos, considerándose por parte de dichos órganos que si la retribución de 2011 era nula, también lo debe ser la de los demás ejercicios.

Sin embargo, la Audiencia Nacional establece varias precisiones al respecto, y considera que, si bien los acuerdos de 2011 efectivamente son nulos y, aunque la sociedad no los haya reclamado a los administradores por vagancia o mala fe, es correcta la regularización y el ajuste en la Base Imponible del Impuesto. Sin embargo, no sucede así con respecto a los acuerdos adoptados en 2012 y 2013, acuerdos que fueron adoptados en Junta pero que, sin embargo, no fueron impugnados por parte de los socios minoritarios, y con ello se ha “convalidado” la legalidad de los acuerdos, en palabras del propio órgano jurisdiccional:

“En suma, creemos que la Administración puede prejudicialmente y a efectos fiscales la nulidad del acuerdo adoptado en Junta General si el mismo es contrario al orden público; pero fuera de tales casos no puede sostener la nulidad del acuerdo supliendo la inactividad de los legitimados para la impugnación, pues en tales casos, la inactividad de estos subsana o convalida el acuerdo.

No constando que se hubiesen impugnado los acuerdos de 2012 y 2013, su posible ilegalidad quedaría convalidada o subsanada, por lo que debe entenderse que estamos ante un gasto deducible. Repárese en que, por lo demás, la AEAT no niega la realidad de la actividad de los administradores.”

Al no haberse impugnado por los socios minoritarios en el plazo, únicamente procedería dicha recalificación cuando se tratase de gastos contrarios al orden público, categoría que tal y como ya se ha declarado por el Tribunal Supremo y recuerda la Audiencia Nacional “el concepto de «contrario al orden público», debe aplicarse de forma restrictiva «y no se puede calificar de contrarios al orden público todos los acuerdos que resulten contrarios a una norma legal prohibitiva imperativa[…]» por lo tanto, la categoría de actos contrarios al orden público “[…] quedaría reservado a los supuestos en los que la adopción del acuerdo hubiera conllevado una vulneración de derechos reconocidos en la Constitución que se proyectan en el ámbito societario; a los casos en que los acuerdos sean constitutivos de delito; y los que contradigan los principios esenciales y configuradores del derecho societario. Lo que no ocurre en el caso de autos”.

En este sentido resulta crucial la distinción entre nulidad absoluta o de pleno derecho y anulabilidad a la que los órganos de la Administración Tributaria han desoído, siendo que, en los casos de anulabilidad, esta debe ser declarada por los órganos competentes, en este caso la jurisdicción mercantil en un plazo determinado; deviniendo válidos por la inacción como se si se hubieran sancionado por las propias partes. Por lo contrario, en los casos en los que sean contrarios al orden público, como por ejemplo cabría categorizar el pago de un soborno, nos encontraríamos ante actos nulos de pleno derecho que, en todo caso, pueden ser considerados ilícitos por la administración tributaria.

Efectos de la Sentencia de la Audiencia Nacional

Si bien lo anterior es un importante logro en favor del contribuyente, debe resaltarse que las sentencias de la Audiencia Nacional no son constitutivas de Jurisprudencia en el sentido formal del término -vinculante u obligatorio, como complemento del ordenamiento-, pues, a tenor de lo dispuesto en el art. 1.6 del Código Civil, únicamente procede dicha calificación cuando existan dos o más sentencias en un mismo sentido y ante supuestos similares por parte del Tribunal Supremo, siendo en este caso la Audiencia Nacional el órgano juzgador, no resulta vinculante para la Administración Tributaria.

Sin embargo, entendemos que esta resolución judicial abre la puerta a seguir luchando por la deducibilidad de los gastos ante determinados supuestos en los que si bien no se ha seguido “de forma escrupulosa” con la legislación mercantil como decía la Dirección General de Tributos todavía en consulta V2399-21 de 12 de agosto de 2021, dicho acuerdo no ha perjudicado a las minorías, a veces, como en el caso de las sociedades unipersonales, inexistentes.

Sin embargo, para evitar litigiosidad, lo recomendable sigue siendo cumplir de forma escrupulosa con la legislación mercantil, regulando la retribución en los Estatutos de la sociedad, aprobando la misma y su importe exacto en la Junta General y haciendo mención expresa a la misma en la memoria anual.